平安雇主责任险(广东)

保障内容:

雇员身故、伤残保障:在保险期间内,被保险人的雇员在其雇佣期间因从事保险合同所载明的被保险人的工作而遭受意外事故或患与工作有关的国家规定的职业性疾病所致伤、残或死亡,符合国务院颁布的《工伤保险条例》第十四条、第十五条规定可认定为工伤的,依照中华人民共和国法律(不包括港澳台地区法律)应由被保险人承担的经济赔偿责任,保险公司按照本保险合同约定负责赔偿:

(一)死亡赔偿金:按保险合同约定的每人死亡伤残赔偿限额赔偿死亡赔偿金。

(二)伤残赔偿金:依据伤残鉴定机构出具的伤残程度鉴定书,按每人死亡伤残赔偿限额及本条款附录约定的“伤残等级赔偿限额比例表”规定的比例计算伤残赔偿金额。

本合同项下的伤残等级对照国家发布的《劳动能力鉴定 职工工伤与职业病致残等级》(GB/T16180-2014)(以下称《伤残鉴定标准》)确定。

医疗费用:在保险期间内,被保险人的雇员在其雇佣期间因从事保险合同所载明的被保险人的工作而遭受意外事故并被认定为工伤的,依法应由被保险人承担的经济赔偿责任,保险公司负责赔偿实际支出的按照就诊地社会医疗保险主管部门规定可报销的、必要的、合理的医疗费用。如果已从其他途径获得补偿的,保险公司只承担就诊地社会医疗保险主管部门规定可报销的、必要的、合理医疗费用剩余部分的保险责任。除紧急抢救外,受伤雇员应在二级或二级以上的公立医院就诊。

医疗费用在社保用药范围内按100%比例给付,无免赔,赔偿金额以保险合同约定的每人医疗费用赔偿限额为限。

意外住院津贴:在保险期间内,被保险人的雇员发生保险责任范围内的保险事故,需住院治疗的,对于被保险人依据与该雇员签订的劳动合同或其他书面协议需承担的补偿责任,保险公司按照保险单约定的每人每日住院津贴额乘以其实际住院天数负责赔偿。每人每次事故免赔天数为5天,最长赔付天数为90天,累计最高赔偿天数为180天。

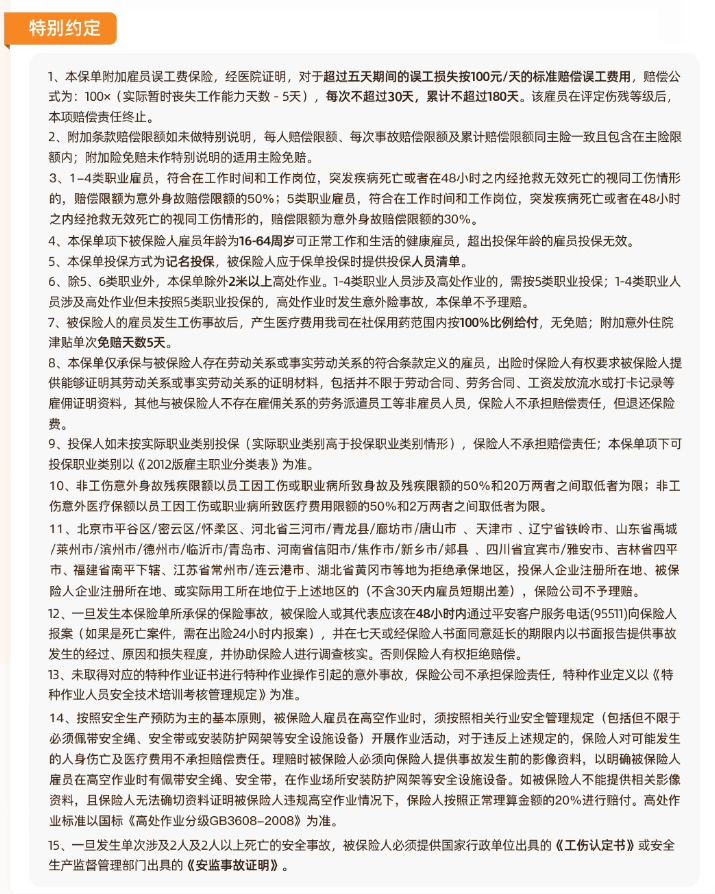

误工费:在保险期间内,被保险人的雇员发生保险责任范围内的保险事故,被保险人雇员暂时丧失工作能力持续五天以上(不包括五天)的,经医院证明,对于超过五天期间的误工损失按100元/天的标准赔偿误工费用,赔偿公式为:100×(实际暂时丧失工作能力天数-5天),每次不超过30天,累计不超过180天。该雇员在评定伤残等级后,本项赔偿责任终止。

扩展保障:扩展境内公出保险条款、上下班途中条款以及就餐时间扩展条款。(详情请查阅条款)

24小时扩展条款(B):兹经合同双方同意,本保险单的承保时间范围扩展至保险期间内全天24小时,而不论是否在工作期间。被保险人之雇员在此期间因意外事故而导致的死亡赔偿金、伤残赔偿金(或自伤残发生之日起在180个日内发生死亡)以及因此而引起的意外医药费用(社保范围内用药),保险公司承担赔偿责任。

非工伤意外身故残疾限额以员工因工伤或职业病所致身故及残疾限额的50%和20万两者之间取低者为限;非工伤意外医疗保额以员工因工伤或职业病所致医疗费用限额的50%和2万两者之间取低者为限。

注意事项:

投保年龄 :本保单项下被保险人雇员年龄为16-64周岁可正常工作和生活的健康雇员,超出投保年龄的雇员投保无效。

投保关系 :本保单仅承保与被保险人存在劳动关系或事实劳动关系的符合条款定义的雇员,出险时保险人有权要求被保险人提供能够证明其劳动关系或事实劳动关系的证明材料,包括并不限于劳动合同、劳务合同、工资发放流水或打卡记录等雇佣证明资料,其他与被保险人不存在雇佣关系的劳务派遣员工等非雇员人员,保险人不承担赔偿责任,但退还保险费。

职业要求 :投保人如未按实际职业类别投保(实际职业类别高于投保职业类别情形),保险人不承担赔偿责任:

1、本保单项下可投保职业类别以《2012平安-雇主职业分类表》为准。

2、除5类职业外,本保单除外2米以上高处作业。1-4类职业人员涉及高处作业的,需按5类职业投保;1-4类职业人员涉及高处作业但未按照5类职业投保的,高处作业时发生意外险事故,本保单不予理赔。

3、未取得对应的特种作业证书进行特种作业操作引起的意外事故,保险公司不承担保险责任,特种作业定义以《特种作业人员安全技术培训考核管理规定》为准。

投保份数 :同一保险期间,每一雇员限投保一份,多投保无效。

医疗范围 :本产品所涉及医院是指经中华人民共和国卫生部门评审确定的二级或二级以上的公立医院,但不包括主要作为诊所、康复、护理、休养、静养、戒酒、戒毒等或类似的医疗机构。该医院必须具有符合国家有关医院管理规则设置标准的医疗设备,且全天二十四小时有合格医师及护士驻院提供医疗及护理服务。

免赔额 :

1、被保险人的雇员发生工伤事故后,产生医疗费用在社保用药范围内按100%比例给付,无免赔;附加意外住院津贴、误工费单次免赔天数5天。

2、本保单附加雇员误工费保险,经医院证明,对于超过五天期间的误工损失按100元/天的标准赔偿误工费用,赔偿公式为:100×(实际暂时丧失工作能力天数-5天),每次不超过30天,累计不超过180天。该雇员在评定伤残等级后,本项赔偿责任终止。

赔付比例 :

本产品伤残赔付比例如下:

伤残比例扩展十级1%:一至十级伤残比例依次为:100%、80%、65%、55%、45%、25%、15%、10%、 4%、1%;

伤残比例扩展十级5%:一至十级伤残比例依次为:100%、80%、70%、60%、40%、30%、20%、15%、7%、5%;

伤残比例扩展十级10%:一至十级伤残比例依次为:100%、90%、80%、70%、60%、50%、40%、30%、20%、10%。

保额说明 :

1、1-4类职业雇员,符合在工作时间和工作岗位,突发疾病死亡或者在48小时之内经抢救无效死亡的视同工伤情形的,赔偿限额为意外身故赔偿限额的50%;5类职业雇员,符合在工作时间和工作岗位,突发疾病死亡或者在48小时之内经抢救无效死亡的视同工伤情形的,赔偿限额为意外身故赔偿限额的30%。

2、非工伤意外身故残疾限额以员工因工伤或职业病所致身故及残疾限额的50%和20万两者之间取低者为限;非工伤意外医疗保额以员工因工伤或职业病所致医疗费用限额的50%和2万两者之间取低者为限。

3、附加条款赔偿限额如未做特别说明,每人赔偿限额、每次事故赔偿限额及累计赔偿限额同主险一致且包含在主险限额内;附加险免赔未作特别说明的适用主险免赔。

如实告知 :

根据《中华人民共和国保险法》的规定,您在投保时应如实告知投保流程中的各项内容,不可故意隐瞒或不实告知,否则保险公司有权依据法律规定及本保险合同约定解除保险合同。

1)保险公司就您和被保险人的有关情况提出询问,您应当如实告知;

2)如果您故意或者因重大过失未履行前款规定的如实告知义务,足以影响保险公司决定是否同意承保或者提高保险费率的,保险公司有权解除本合同;

3)如果您故意不履行如实告知义务,对于本合同解除前发生的保险事故,保险公司不承担给付保险金的责任,并不退还保险费;

4)如果您因重大过失未履行如实告知义务,对保险事故的发生有严重的影响的,对于本合同解除前发生的保险事故,保险公司不承担给付保险金的责任,应当退还保险费。